Con su capital de por medio, a las instituciones financieras no les basta con tener la palabra de sus clientes para saber si estos cumplirán o no con sus pagos. Y si bien existen diferentes garantías para minimizar el riesgo, los bancos y tiendas departamentales tienen como principal aliado a las Sociedades de Información Crediticia (SIC); publicó MILENIO.

Autorizadas por la Secretaría de Hacienda y bajo la inspección y vigilancia de la Comisión Nacional Bancaria y de Valores (CNBV), estas entidades financieras tienen como objeto prestar los servicios de recopilación, manejo y entrega o envío de información relativa al historial crediticio de personas físicas y morales (empresas).

De acuerdo con la CNBV, máximo supervisor del sistema financiero en México, la base de datos de las SIC está integrada con la información referente a las operaciones crediticias que las personas físicas y morales realizan con entidades financieras, empresas comerciales o sociedades financieras de objeto múltiple entidades no reguladas (sofomes E.N.R.).

Pero tener acceso a esta información no significa que puedan proporcionarla con total libertad a las instituciones financieras, pues para ello deben contar con la autorización expresa del cliente mediante su firma “en donde conste de manera fehaciente que tiene pleno conocimiento de la naturaleza y alcance de la información que la SIC proporcionará al usuario que así la solicite”.

En la actualidad, únicamente tres SIC cuentan con la autorización de Hacienda y están bajo la inspección y vigilancia de la CNBV: Trans Unión (mejor conocida como Buró de Crédito), para personas físicas; Dun & Bradstreet, para personas morales; y Círculo de Crédito, que administra información de ambas entidades jurídicas.

¿Qué es el Reporte de Crédito Especial del Buró?

Lejos de ser una lista negra de deudores, como falsamente muchos lo piensan, el Buró de Crédito administra una base de datos de personas que han tenido o tienen algún tipo de producto financiero, la cual es consultada por los bancos y/o tiendas departamentales para autorizar o aumentar el monto de los créditos solicitados.

De esta forma, el Buró de Crédito ofrece una amplia gama de productos y servicios que les permite a los otorgantes de crédito originar, gestionar y hacer más eficiente la administración del riesgo, entre ellos el Reporte de Crédito Especial.

Se trata de un informe elaborado por una SIC, en este caso el Buró de Crédito, que contiene el historial crediticio del cliente (persona o empresa), quien a su vez también puede solicitarlo, de acuerdo con la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef).

De manera particular, el historial crediticio integra todos y cada uno de los créditos y servicios que una persona tiene o ha tenido, así como la forma en que han sido pagados.

Asimismo, este reporte incluye la denominación de las entidades financieras o empresas comerciales que le han otorgado un crédito, “las cuales envían a las SIC el comportamiento de pago de sus clientes de forma mensual”. Todo lo anterior es lo que se ve en el Reporte de Crédito Especial.

¿Cómo consultar mi Reporte de Crédito Especial?

Para consultar su Reporte de Crédito Especial del Buró, los solicitantes deben tener a la mano una identificación oficial (credencial de elector, pasaporte vigente o tarjeta de residente, en el caso de los extranjeros).

De igual forma, en caso de tener tarjeta de crédito o algún financiamiento automotriz o hipotecario, deben proporcionar su último estado de cuenta y el número de crédito e institución con la que se tenga o se haya tenido el financiamiento.

Cabe señalar que este reporte puede ser consultado de forma gratuita en internet y en la aplicación móvil del Buró de crédito una vez cada año, por lo que cualquier consulta adicional tendrá un costo de 35.60 pesos.

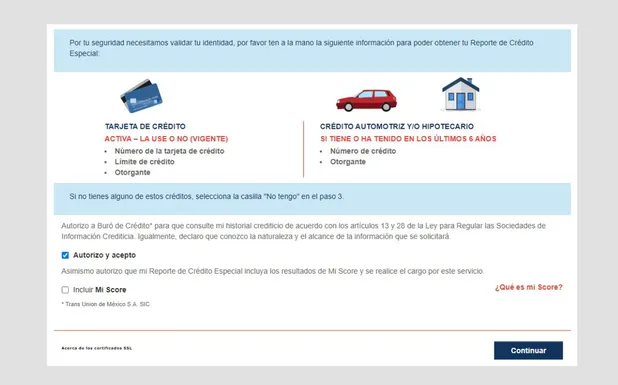

Autorización

El primer paso para que las personas obtengan su reporte es autorizar al Buró de Crédito para que consulte su historial crediticio de acuerdo con los artículos 13° y 28° de la Ley para Regular las Sociedades de Información Crediticia, así como declarar que conocen la naturaleza y el alcance de la información que se solicitará.

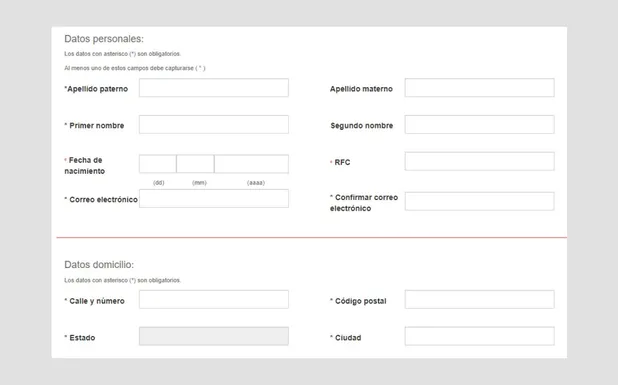

Información personal

En este paso los solicitantes deberán proporcionar loa siguientes datos personales para validar sus identidad, mismos que serán utilizados por única ocasión:

Nombre completo

Fecha de nacimiento

RFC (registro federal de contribuyentes)

Correo electrónico

Confirmar correo electrónico

Domicilio

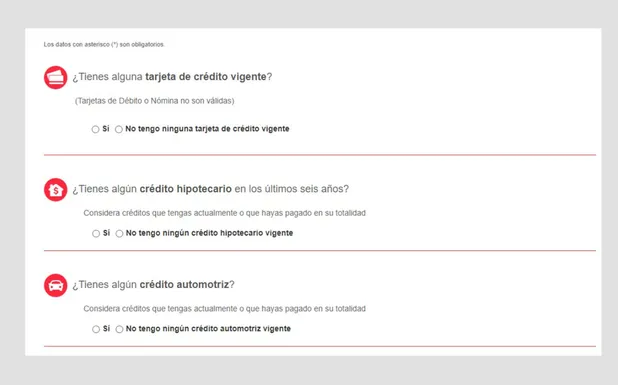

Información crediticia

En este apartado, los solicitantes deben proporcionar los datos relativos a sus créditos vigentes. En caso de no tener ningún producto financiero deberán seleccionar la opción “No tengo” y proseguir con el formulario.

Confirmación

Como último paso, el Buró de Crédito generará el número del Reporte de Crédito Especial del solicitante, el cual también será enviado al mail junto con una contraseña.

Finalmente, para ingresar a dicho reporte deberán capturar la contraseña y dar clic en “Ver mi Reporte” para generar un PDF que será descargado en la computadora del solicitante.

¿Cómo interpretar los resultados de mi reporte?

El Reporte de Crédito Especial está conformado por cinco bloques: datos generales, resumen de créditos, detalles de financiamientos, detalle de consultas y derechos que otorga la ley.

En el primer apartado se detalla la fecha y folio con que se registró la solicitud del reporte.

Mientras que en el resumen de créditos se detalla la información de comportamiento del solicitante con tres íconos: una palomita verde cuando se tiene cuenta al corriente; un signo de admiración amarillo para cuando se tiene un atraso de 1 a 89 días; y una cruz roja para cuando el atraso es mayor a 90 días o deuda sin recuperar.

En el tercer bloque se muestra a detalle cada uno de los créditos contratados por el solicitante, desde el otorgante, el número de cuenta y el tipo de producto hasta la cuenta y la responsabilidad que se tiene sobre el crédito.

Por otro lado, el apartado de detalle de consultas contiene los datos de los otorgantes de crédito que han revisado en los últimos 24 meses el reporte del cliente. Posteriormente, se muestran los derechos que otorga la Ley para Regular Sociedades de Información Crediticia.

Imagen portada: Pixabay